400-962-8011

对方便速食而言,证明商业价值也无非就是提高性价比,口味上要向餐饮看齐,价格上要向方便面靠拢,一手抓品质,一手砍价格。

文:青翎

文:青翎

来源:观潮新消费(ID:TideSight)

几年前,随着“单身经济”“一人食”等概念的兴起,方便速食产品后浪辈出,方便米线、螺蛳粉、自热火锅、拉面、酸辣粉……一时间群雄并起,映衬着“老大哥”方便面成了落日余晖。从供给侧来看,在餐饮零售化的大趋势下,食品工业化进程加速发展,越来越多原本只能在门店里吃到的美味,只需在家冲泡或简单蒸煮即可享受,产品种类也不断扩容。供销两端携手发力,叠加消费升级这股势不可挡的浪潮,让方便速食行业迅速成为“千亿产业”的代表,新锐品牌也不断涌入。然而,没想到的是,短短几年方便速食行业又“换了人间”,性价比成为消费的关键词,年轻人开始学着计算价格是否与价值划等号,于是价格堪比外卖,价值感上却没能与外卖拉开差距的方便速食开始降速。品牌也不再高歌猛进,融资6轮的自嗨锅“负面缠身”,冲击“新型方便食品第一股”的阿宽食品上市折戟,几年前融资遍地开花的故事也成为历史。反倒是方便面,依然是行业大拿,还不断涨价,归结起来无非是价格与价值感相配,虽然“物不美”,但至少价格“真的廉”,性价比没失衡,就依然能被下单。时间会重锤一切在消费行业试图上演“颠覆”戏码的企业,不过,消费行业也足够慷慨,虽不能支撑一鸣惊人的叙事,但总能包容慢火熬粥的发展。千亿级的规模不是空穴来风,也总有企业能在激流中站住脚跟,就像方便速食食品本身,也早已成为餐桌上的常规选项。01

网红之命

曾经,当被问起自嗨锅对自己意味着什么时,创始人蔡红亮说“自嗨锅,是我的一辈子。”

为了让这句话更笃定,他不惜借用曾经创下的百草味作为对比,坦言,过去创业一般做到七成,也就是腰部位置,就会退出来,言外之意,“这次我要押上一切。”

上一个把余生押在一件事上的还是雷军,而雷军已然兑现当初的誓言。自嗨锅却没这样好的命,它曾大红大紫,但又昙花一现,蔡红亮想用一辈子来赌,现在看来一辈子显然太长。

自嗨锅的转折点在2022年,那年618天猫方便速食/速冻食品榜单中,自嗨锅排在20位。

在那之前,自嗨锅因3年完成5轮融资广为人知,背后站着经纬创投、华映资本等知名投资机构,估值一度达到75亿元。

2023年3月,莲花健康曾试图收购自嗨锅母公司部分股权,透过投资意向书以及对上交所问询的回复函,自嗨锅的真实收入才浮现在市场面前:

2020年-2022年,自嗨锅营收分别为9.58亿元、9.92亿元、8.2亿元,归母净利润分别为-1.5亿元、-3.1亿元以及0.19亿元。虽然扭亏为盈,但卖不动也是不争的事实。

此次交易中,自嗨锅母公司的整体估值在15亿元至30亿元之间,较巅峰期近乎腰斩。但历经5个月,莲花健康还是放弃了已经“便宜不少”的自嗨锅。

随后两年自嗨锅开始负面缠身,先是用广告侮辱死者,后又遭遇乘客在高铁吃自嗨锅被乘务员制止一事,2024年开始,被执行、经营异常、股权冻结等坏消息更是接踵而至。

自嗨锅的由盛转衰并非独例。2023年,冲击“新型方便食品第一股”的阿宽食品终止了上市进程,招股书显示,2020年,其自热食品的营收占比为7.53%,2022年直接下降至0.24%,营收从8115万元锐减至285万元。

整体来看,2020年-2022年,阿宽食品营收分别为10.7亿元、11.7亿元和11.8亿元,营收增速分别为8.9%和0.6%,下滑趋势明显。

数据显示,阿宽食品前20大经销商收入合计从2021年的2.2亿元下降至2023年的1.9亿元,其中1亿元规模以上和5000万元-1亿元规模之间的经销商收入均有下滑。

分渠道来看,将新型方便速食捧红的线上渠道则是重灾区。2023年线上经销收入为1.9亿元,同比下滑29%;电商自营收为2.1亿元,同比下滑19%。

具体到平台,淘系和抖音两大平台2020年合计2亿元营收,占比为76%;2023年锐减至1.2亿元,占比为57%。有意思的是,拼多多取代抖音成为第二大平台,营收增速超100%。

自营店铺的统计数据也能反映一二。2020-2022年,阿宽食品自营店铺的活跃用户量从537.56万人一路下滑至273.92万人,接近腰斩。

从行业大盘来看,马上赢数据指出,2024年一季度方便面在方便速食大盘的市占率接近40%,同比增长3.14%,除酸辣粉之外的新兴品类,市占率却均有下滑,且均未超过5%。

口味更丰富、品质更健康的新兴方便速食,并未能如愿实现对方便面的“革命”,康师傅、统一、今麦郎、白象,这四家方便面巨头,如今依然是方便速食领域望尘莫及的存在。

在速食品牌“生活之间”创始人李潮乾看来,方便面成功的关键在于赶上了线下渠道扩张的红利,“康师傅、娃哈哈起家时,渠道进入成本低,但现在的新品牌想进线下渠道难度太高了。”

时代红利赋予了康师傅们巨大的规模效应,用规模摊薄成本成为老品牌的生存哲学,即便一桶方便面零售价不到5元,它们依然能赚到新品牌难以企及的利润。

“行业里有个‘3倍定价法’的不成文规则,即售价是成本的3倍,方便面完全可以实现,一块面饼三包料相对容易做到,但新品牌能做到1倍就不错了。”

02

价不符实

方便速食介于餐饮与食品之间,差异化是新品类得以生根的必要条件,而兼具餐饮和食品双重属性的特征,赋予了方便速食差异化的品类定位。

与此同时,在价格带上,新式方便速食也找到了属于自己的市场空白,即介于外卖与传统速食之间。

马上赢数据指出,除方便面外,酸辣粉、方便米线/米饭、自热火锅/米饭、螺蛳粉几大品类的均价基本在5元-20元之间,与外卖与方便面形成了错位竞争。

不仅如此,新式速食一方面弥补了方便面产品丰富度单一的问题,给消费者提供了消费升级的可选项;另一方面弥补了外卖在配送时长、安全性,以及部分品类难以外卖化的不足,比如粉面外卖,由于汤水分离导致口感变差。

更重要的是,相比于餐饮业只能服务于门店周围有限的客群,方便速食因具有零售属性,得以无边界地延伸覆盖半径,规模天花板远高于餐饮。

那么问题来了,实现了错位竞争,并且更具想像空间的新式方便速食,何以在短短几年就经历了大起大落,以至于如今面对当初看不上的方便面,还难以望其项背呢?

首先,不可否认的是,方便速食吃到了疫情的红利,受囤货风潮影响,方便速食迅速走红,尤其是通过电商渠道走红的品牌,短短几年就占据了头部地位。

比如空刻意面,据魔镜数据,2020、2021、2022年空刻线上GMV分别为2.4亿元、4.6亿元、12.8亿元。

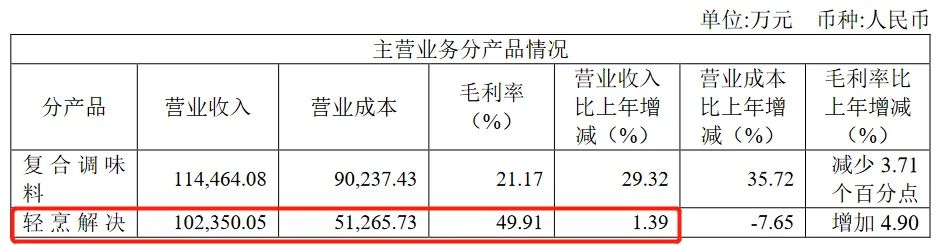

但随着疫情的结束,以及电商大盘增速企稳,倚靠线上快速发家的空刻意面开始“冷却”,宝立食品2023年财报指出,以空刻意面为主的轻烹解决方案品类,营收增速为1.9%,而2022年是76.8%。

(图源宝立食品2023年财报)

另一方面,方便速食本身门槛不高,这也给了价格战滋生的土壤。李潮乾告诉观潮新消费(ID:Tidesight),早年间他经销酸辣粉品类时,售价在30-40元/箱,但因地处河南,无论是人力、原材料还是加工,成本都不高。

“价格战很快就打起来了,最低的时候9.9元/箱,甚至还有6元/箱,一箱6桶,也就是1元1包,已经跌到底了。”

价格战伤及利润,也进一步削弱了产品的竞争力。李潮乾坦言,1元1桶的酸辣粉,消费者都很难想象成本能低到什么程度,部分食用油甚至是二手的,这样的产品再便宜消费者也不会复购。

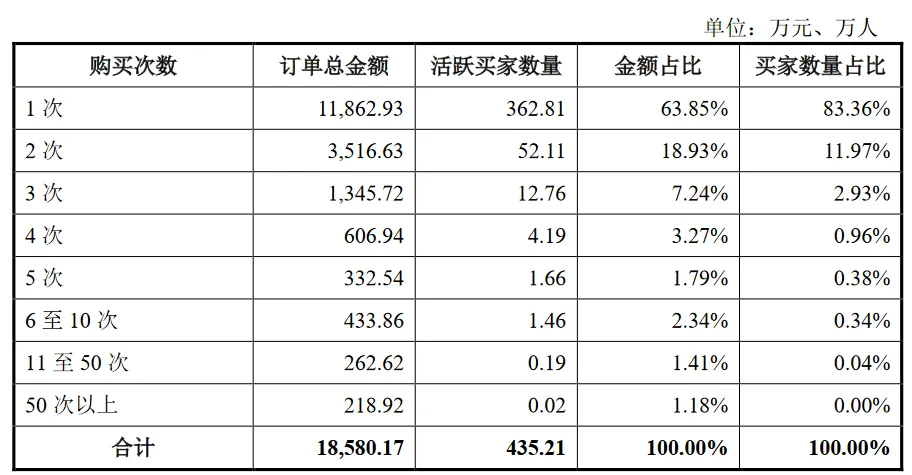

复购率偏低在阿宽的招股书中也有体现,无论是哪一年度,仅一次购买的用户量都占比最高,超过80%,购买间隔在6个月以上的用户,在活跃买家中也占比最高,同样超过80%。

(图源阿宽食品招股书)

“极致的低价不一定创造极致的效率,但一定造成不同程度的浪费。”李潮乾感慨道。

更本质的变化在于,随着餐饮行业内卷引发的价格下探,以及传统速食的提质,新型方便速食定位的差异化变得不够明显,故而品类存在的合理性就受到了挑战。

在2023年财报中,美团毫不讳言地指出,经营溢利虽然增加,但仍然受到了餐饮外卖以及美团收购业务客单价下滑的影响。

美团在财报中不止一次提到了“性价比”,这也意味着新型方便速食的价格优势被削弱。尤其是自热火锅,马上赢数据指出,2023年自热火锅类目市场份额Top3的均价都在30元以上,30元以上价格带产品的市场份额超过44%。

再看传统速食,也就是方便面,在经历几十年发展并形成稳定竞争格局后,依然在产品上保持着与时俱进。

马上赢数据指出,2023年方便面市场单季度推出新品数量均在600以上,相比之下,酸辣粉、螺蛳粉、自热锅等新品类的新品SKU均仅有100多。

不过披露的财报数据显示,与2022年相比,2023年康师傅、统一企业和日清食品三大方便面巨头的总销售额减少了20亿元。

“人的味蕾是难以改变的,这注定了做产品创新是一件高风险的事,相比财力雄厚的老企业,新品牌创新风险更高。”李潮乾表示。

消费者的偏好在发生变化,方便速食行业的创新和升级有了新的挑战。

03

一手抓品质,一手抓价格

方便速食的历史由来已久,它最早出现于日本,早期形态就是方便面、火腿肠、八宝粥等产品,直到近些年随着消费力的提高,作为消费升级代表的新式速食,如酸辣粉、螺蛳粉、自热锅等产品才登上主流市场。

本质上来看,方便速食是餐饮零售化的产物,餐饮卖的是服务,强调口味,零售卖的是产品,强调便捷。而方便速食则通过工业手段,将餐饮进行零售化改造,亦可以看做是口味与便捷的折中选项,即牺牲了部分口味,换来了更大便捷度。

但过去这些年,以自嗨锅为代表的新兴品牌,更擅长营销而非产品研发,尤其是当行业迅速增长,为抢占市场份额不得不加大市场投入,以至于顾此失彼,对口味做了太多“牺牲”。

比如自热火锅中的米饭有不少是重组米,口感远不及电饭锅蒸煮的米饭。此外,自热火锅中也有不少素菜,而素菜难以长保的问题由来已久,借工业化手段延长保质期势必牺牲口感。

家中囤有不少方便食品的小通便向观潮新消费(ID:Tidesight)吐槽道,这些方便食品一没营养,二又难吃,三还吃不饱,“我胃口算小的了,但每次都吃不饱,我家里的方便食品都是我媳妇公司发的,正常来说我们家绝对不会买。”

在做兰州拉面品类之前,李潮乾涉足过不少速食品类,酸辣粉、自热米饭、河南烩面、螺蛳粉等等,作为行业老炮,他透露产品上的操作门道很多,也由此区分出了中高低端。

“以自热米饭为例,正常价格的菜包,至少会对食材做简单的预处理,或者是给食材稍微正常点的部位,但低价产品里,素菜给的往往是菜根,土豆也不一定会削皮。”

尤其是当价格战开始蔓延,既想要销量又不舍利润的商家,势必会在成本端反复压榨,但低端产品的复购难题是肉眼可见的,也就导致了“销量低-利润薄-抠成本-销量低”的恶性循环。

“很惭愧尝试了这么多品类都没成功。”李潮乾感慨道,“不管是高端的还是低端的都无一例外,模仿过,也萌生过做好产品的初心,但都没有活下来。”

在复盘失败原因后,李潮乾总结道,“首先要在大品类里寻找子类目,大品类消费根基深厚;其次定价不能过低,极致的便宜绝对创造不了价值,有利润才能跑出来。”

当然,一切的方法论还是要植根于产品创新,尽管创新存在风险,但不创新只模仿同样也难以存活。

事实上,近几年涌现的新品不在少数,比如魔芋面,魔芋由97%的水和3%的水溶性膳食纤维组成,几乎没有卡路里和碳水化合物,且饱腹感强,承接低卡低糖的风潮,魔芋面及其他魔芋类产品增速迅猛。

李潮乾还提到了麻六记,“麻六记走红和主播肯定有关联,但不能否认它在产品上的创新。”

比如一般的酸辣粉很少加蔬菜,但麻六记在料包里加了豆芽,这也符合川渝人的饮食习惯;另外,麻六记用的是鲜粉,摒弃了其他品牌在红薯粉、木薯粉上的纠缠。

“消费者能吃出来红薯粉和木薯粉的区别吗?消费者只能吃出粗糙的感知。”李潮乾说道。

在李潮乾看来,方便速食的创新不是单点突破,而是系统性的工程,“单纯的研发并不难,更难的是如何进行规模化生产,不仅考验工艺,更考验产业链,螺蛳粉能走红,和柳州食品工业化的完善密不可分。”

如前所述,近两年方便速食历经大起大落,主要在于品类的差异化定位不够明显,口味不如餐饮外卖,价格不如传统速食,加上疫情结束更弱化了其竞争力。

在品类的夹缝中求取生存如同走钢丝绳,需要时刻证明自身存在的合理性,更何况无论是外卖,还是方便面都是成熟品类,想跻身其中更是难上加难。

说到底,对方便速食而言,证明商业价值也无非就是提高性价比,口味上要向餐饮看齐,价格上要向方便面靠拢,一手抓品质,一手砍价格。

“资本能加速成长,但很多问题会被快速增长掩盖,走的慢一些才能在成长过程中解决问题。”